GCRA11: Primeiro Fiagro do País!

Olá, Investidores! Neste artigo, vamos falar sobre o primeiro Fiagro (Fundo de Investimento nas Cadeias Produtivas Agroindustriais) do país, o GCRA11, Galápagos Recebíveis do Agronegócio.

No texto você irá encontrar:

- Galápagos Recebíveis do Agronegócio (GCRA11)

- Portfólio do GCRA11

- Carteira de CRAs

- Garantias dos papeis

- Riscos para o GCRA11

- Considerações Finais.

Boa Leitura!

GALÁPAGOS RECEBÍVEIS DO AGRONEGÓCIO (GCRA11):

O Fundo teve seu inicio em: 19 de janeiro de 2022.

CNPJ: 37.037.297/0001-70

Administrador: Singulare.

Gestor: Galápagos Capital Asset.

Taxa de Administração e Gestão: 1,15% a.a.

Taxa de Performance: 20% sobre o que exceder o IPCA + Yield do IMAB 5

Patrimônio Líquido: 171.648.099,62

Nº de cotistas: 5.779

O Galápagos Recebíveis do Agronegócio (GCRA11) é um fiagro que tem o objetivo de investir nas cadeias produtivas agroindustriais por meio, preponderantemente, de certificados de recebíveis do agronegócio (CRA) e certificados de recebíveis imobiliários (CRI) que possuam lastro ligado a cadeias produtivas agroindustriais.

PORTFÓLIO DO GCRA11:

O fundo encerrou o mês de janeiro/23 alocado em 21 operações, onde houve o aumento da posição nas duas séries do CRA Cocari a uma taxa de CDI + 5,35% no valor de R$ 3,5 milhões e IPCA + 9,00% no valor de R$ 744 mil e no CRI Multitrans a uma taxa de IPCA + 9,50% no valor de R$ 1,1 milhão.

Além disso, houve a alienação parcial do CRA Riad a uma taxa de CDI + 5,00% no valor de R$ 3,5 milhões e alienação total com ganho de capital de KNCA11 com TIR de 26,59% no valor de R$ 845 mil. Abaixo segue a carteira consolidada:

Fonte: Galápagos Recebíveis do Agronegócio

O portfólio do fundo está indexado em 62,2% no CDI +5,58 e em 37,8% IPCA+ 9,54 e exposto a setores como Grãos, Sucroalcooleiro, Revenda, Pecuária, Logístico, Bio Insumos, Proteínas, Cana de Açúcar e Alimentício.

Ainda temos a exposição por prazo médio e a composição por tipo de ativo. O Fundo está composto por 97,1% em CRA, 2,8% em Caixa e 0,1% em outro Fiagro.

GESTORA:

A Galápagos Asset é uma gestora independente que oferta produtos tanto no mercado nacional quanto internacional para os mais variados investidores pessoas físicas e institucionais.

Além isso, a gestora possui Fundos de Investimento, Previdência, Imobiliários e do Agronegócio.

Logo, com um processo de investimento que inicia no Comitê de investimentos com análise Macroeconômica top-down, local e internacional, para identificar tendências e classes de ativos que possam melhor expressá-las.

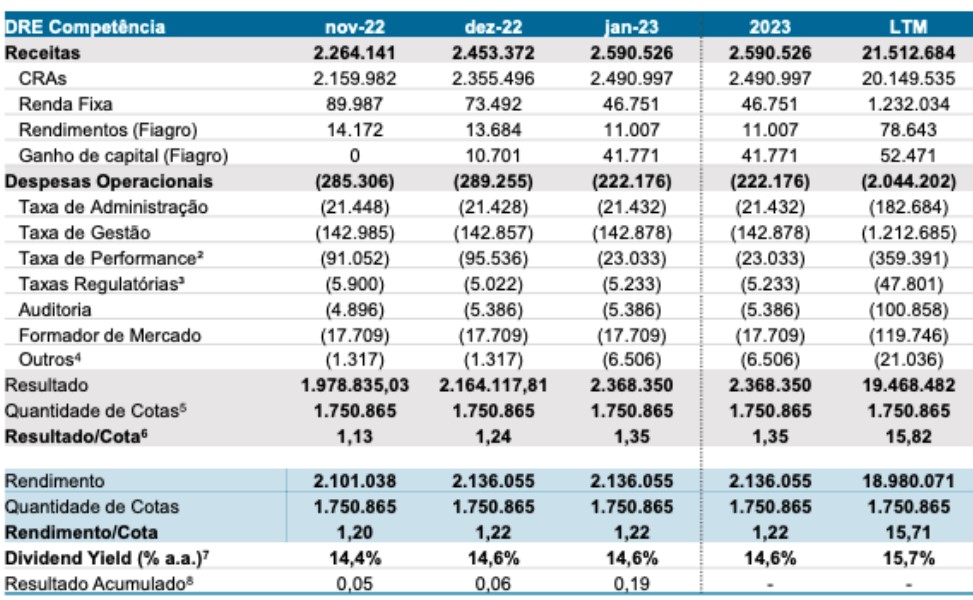

FINANCEIRO:

Conforme, demonstrativo de resultado do exercício (DRE), pelo regime de competência mostra a composição das receitas que advém dos CRAs, Renda Fixa, rendimentos (Fiagro) e o ganho de capital (Fiagro).

Descontando às despesas operacionais chegando assim ao resultado, a quantidade de cotas e o resultado por cota, conforme demonstrado:

Fonte: Galápagos Recebíveis do Agronegócio

leia sobre o KNCA11: Fiagro da KINEA. Clique aqui

CARTEIRA DE CRAs:

A Carteira de CRAs do fundo está exposto em 85,4% na série Única e 14,6% em Sênior.

As maiores exposições por devedores estão em: Três Irmãos com 12,5%, Castilhos com 11,5%, Mitre 10,1% e Riad Sammour com 10,0%.

E no que consiste as operações com os maiores devedores?

A operação consiste no financiamento da operação agrícola da Agropecuária Três Irmãos Bergamasco é através da emissão de CPR-Financeiras (Cédula de Produto Rural). A emissão ocorreu em janeiro de 2022 com volume de R$ 36 milhões e conta com Alienação Fiduciária de parte da Fazenda Três Irmãos em Tapurah/MT.

Já a operação consiste no financiamento da operação agrícola e abertura de novas áreas produtivas do Grupo Castilhos feita através da emissão de CPR-Financeiras. A emissão ocorreu em agosto de 2021 com integralizações parciais que totalizaram o volume de R$ 68,7 milhões.

A operação consiste no financiamento através de Notas Comerciais da Mitre Agropecuária, empresa do Grupo Mitre que concentra as atividades agropecuárias da família.

O Grupo Mitre é tradicional do ramo imobiliário, teve suas atividades iniciadas em 1963, e hoje possuem foco na cidade de São Paulo com landbank (uma forma de estocar terrenos para uma venda futura) expressivo e com VGV potencial de R$ 5,3 bilhões.

E por fim a operação consiste no financiamento da operação agrícola e pecuarista do Grupo Sammour através da emissão de CPR-Financeiras.

RENTABILIDADE:

No dia 07/02, foi anunciado o pagamento de rendimentos no valor de R$ 1,22 por cota para a totalidade das cotas emitidas pelo Fundo, o que representa um dividend yield anualizado de 14,6%, considerando o preço de emissão das cotas de R$ 100,00.

O resultado no período foi de R$ 1,35/cota e o fundo possuía R$ 0,06/cota de resultado acumulado dos meses anteriores.

Dessa forma, após a distribuição do mês, o Fundo possui R$ 0,19/cota de reserva.

GARANTIA DOS PAPEIS:

Agora, com relação as garantias é fundamental analisar quais envolvem as estruturas dos CRAs em vista de uma possível necessidade de executá-las caso haja inadimplência.

Nota-se que esse fundo possui um portfólio como alienação fiduciária de terras, saldo devedor, aval dos acionistas, penhor da produção, penhor agrícola, fundo de reserva, dentre outras.

RISCOS PARA O GCRA11:

E quais riscos devemos levar em consideração neste tipo de Fiagro?

Como principais riscos, destacamos:

Há o risco do agro que é a “quebra de safra” causada pelo clima.

O produtor fica à mercê das questões climáticas. E uma forma de mitigar esse risco é investir na cadeia do agronegócio, investindo em empresas da cadeia de insumos, desse modo o investidor evita correr o risco do produtor.

Outro ponto é o risco de mercado relativo aos ativos que estão presentes na carteira do fundo.

Isso porque o alto retorno mensal que estamos observando não está ligado diretamente ao potencial do setor e sim à alta da taxa Selic.

Em sua maioria, os Fiagros estão indexados ao CDI, com isso os rendimentos estão em patamares elevados.

Porém, com uma possível tendência de baixa do CDI, os rendimentos iniciaram uma queda se não for diversificado os indexadores da carteira. Ponto que os investidores devem ficar atento.

Além disso, as atuais carteiras de investimentos dos Fiagros carecem de diversificação geográfica, onde deve-se levar em consideração essa concentração em determinada área, empresa e segmento do agro.

E por fim o próprio risco de mercado, por estar sendo negociado na Bolsa há o risco relacionado a volatilidade das suas cotas, conforme o momento do mercado.

Se faz, necessário comparar com os pares do mesmo setor para ter uma análise dos RISCOS x RETORNOS:

COMPARATIVO ENTRE OS PARES

| Fiagro de estudo GCRA11 |

CPTR11 |

VCRA11 |

BBGO11 |

EGAF11 |

Tempo de Mercado | 1 ano | 8 meses | 1 ano | 1 ano | 1 ano |

P/VP | 0,96 | 1,00 | 1,02 | 0,80 | 1,01 |

PL | 171 milhões | 409 milhões | 470 milhões | 392 milhões | 91 milhões |

Dividend Yield – últimos 12 meses |

16,79% |

12,50% |

11,74 % |

11,86% |

20,73% |

Fonte: Status Invest.

CONSIDERAÇÕES FINAIS:

Apesar de ser um produto recente, o mercado de Fiagro vem crescendo exponencialmente. Sendo uma forma de diversificar os investimentos em um fundo ligado a cadeia produtiva do agronegócio.

O Fiagro em estudo é o primeiro listado na bolsa, contando com uma gestão com vasta experiência em fundos de investimento, ou seja, vale o estudo por possuir uma excelente liquidez no mercado secundário e ser o maior Fiagro do mercado em termos de patrimônio.

Além de possuir um portfólio diversificado com garantias interessantes para as operações e não estar exposto ao produtor rural diretamente e sim em empresas do setor agronegócio.

Até a próxima! Acompanhe no INSTAGRAM

Para saber mais sobre o GCRA11, clique aqui para ver a live com o gestor.

Lucas Magalhães

Engenheiro Ambiental e Gestor Comercial, apaixonado por investimentos!

GOSTOU DO ARTIGO? COMPARTILHE!!

Direitos reservados

Direitos reservados

Direitos reservados

Este post tem 4 comentários

Pingback: Fundo Imobiliário de Papel DEVA11 Vale a Pena? - editorjob

Pingback: Conheça o DEVA11 - LUCando na Bolsa

Pingback: VCRA11 FIAGRO - LUCando na Bolsa

Parabens pela materia Lucas!